MINHA FUNÇÃO

User Research

UX/UI Design

Prototyping

Product Designer

EMPRESA

CredSolaris

TIME

1 Product Manager

1 Tech lead

1 Dev Front-end

3 Devs Back-end

SOBRE

O mercado de solar passou por uma queda significativa com seus números nos últimos tempos devido a redução do ticket médio e a nova Lei 14.300. Entretanto, nos momentos de alta do mercado, chegou a atingir 3 bilhões de financiamento em um único mês.

Para entender melhor a motivação da queda no mercado, junto ao Product Manager realizamos uma pesquisa com empresas do setor e alguns bancos, e, percebemos a existência de algumas oportunidades de negócio tanto para instituições financeiras (bancos), quanto para integradores (lojas) e distribuidores (revendedores).

Com essas oportunidades nasceu a Credsolaris, uma startup que conecta esses 3 players com um produto robusto e completo que cuida de ponta a ponta a vida do financiamento de energia solar.

Minha missão foi criar um produto atraente de marketplace de financiamento de energia solar.

Análises iniciais

Iniciei a análise de dados investigando tanto Analytics quanto nas lojas de aplicativos, aonde pude compreender alguns dados importantes e o teor de reclamações. A análise gerou esses dados:

Aqui descobri duas dores iniciais:

1 - 34% de tickets abertos na equipe de CX estão relacionados ao aplicativo;

2 - 69% dos tickets relacionados ao aplicativo provém da instabilidade do aplicativo.

Na continuidade dessa descoberta, tive a oportunidade de trabalhar junto a equipe de CX onde conversei por telefone com mais de 200 clientes além de entrevistas pessoais com usuários.

Nessa etapa encontrei a terceira dor:

3 - 81% dos usuários nunca contrataram nenhum produtos e serviços pelo aplicativo.

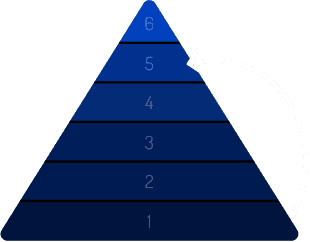

Pirâmide de Maslow

A pirâmide de Maslow visa entender as necessidades dos seres humanos e como isso impacta na vida dos usuários. Percebemos que o produto atual cumpria com o nível 1 (funcional/útil) . Por se tratar de um produto digital, essa nota é muito baixa considerada a outros players do mercado. Nossa missão era tornar esse produto agradável, chegando ao nível 5.

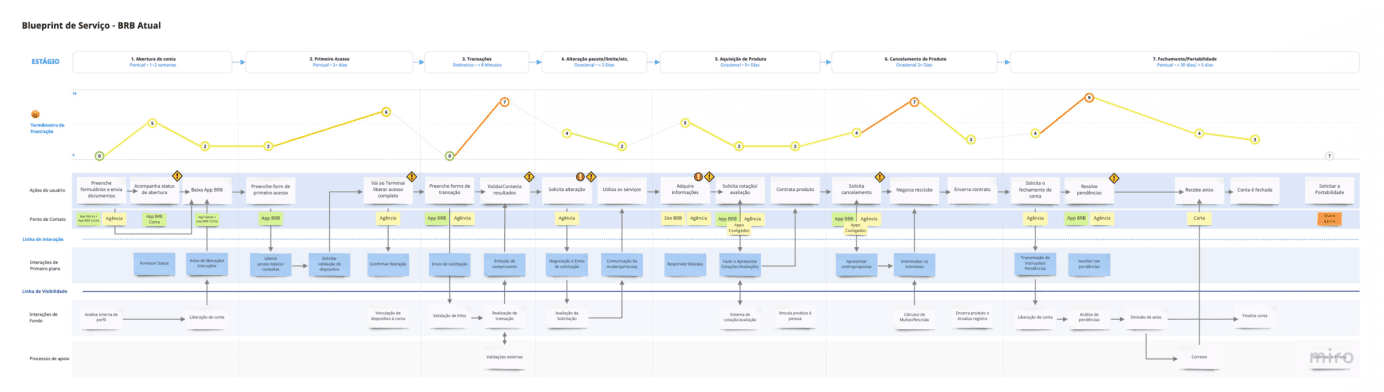

Blueprint

Desenhamos então a jornada do usuário, desde a abertura de conta até o fechamento, passando por transações e contratações de produtos e serviços para entender os principais pontos de frustrações da jornada, em qual camada essa frustração era alta e quais estratégias iriamos usar para mudar esse cenário.

Benchmark de bancos digitais

Em 2019 a briga pelo mercado bancário digital era muito grande. Os maiores players eram o Nubank, Next, Neon e Banco Inter. Realizamos um benchmark para entender melhor como os bancos digitais estavam se posicionando no mercado e como eram suas interações e experiências que eles estavam propondo.

Definições importantes

Alinhados aos principais stakeholderes envolvidos, traçamos as seguintes OKRs:

OKR 1

OBJETIVE:

Nós vamos descomplicar e potencializar o uso do mobile banking.

KEY RESULTS:

• As nomeclaturas bancárias chegarem a 99% de entendimento pelos usuários;

• Aumentarmos a taxa média de finalização dos fluxos para 95%;

• Reduzirmos o Crash rate para menos de 1%.

OKR 2

OBJETIVE:

Nós vamos tornar o produto digital mais confiável.

KEY RESULTS:

• A nota das lojas tiver aumentado para o mínimo de 3,9 estrelas;

• Reduzirmos a taxa de erros para menos de 1%;

• Aumentarmos a conversão desses erros para 90%.

OKR 3

OBJETIVE:

Nós vamos lançar um MVP que defina a abordagem digital do banco.

KEY RESULTS:

• O novo produto tenha 100% de adoção pelos usuários;

• As funcionalidades propostas tenham 100% de adoção no grupo beta;

• A aprovação do app beta seja 100% maior que a do produto principal.

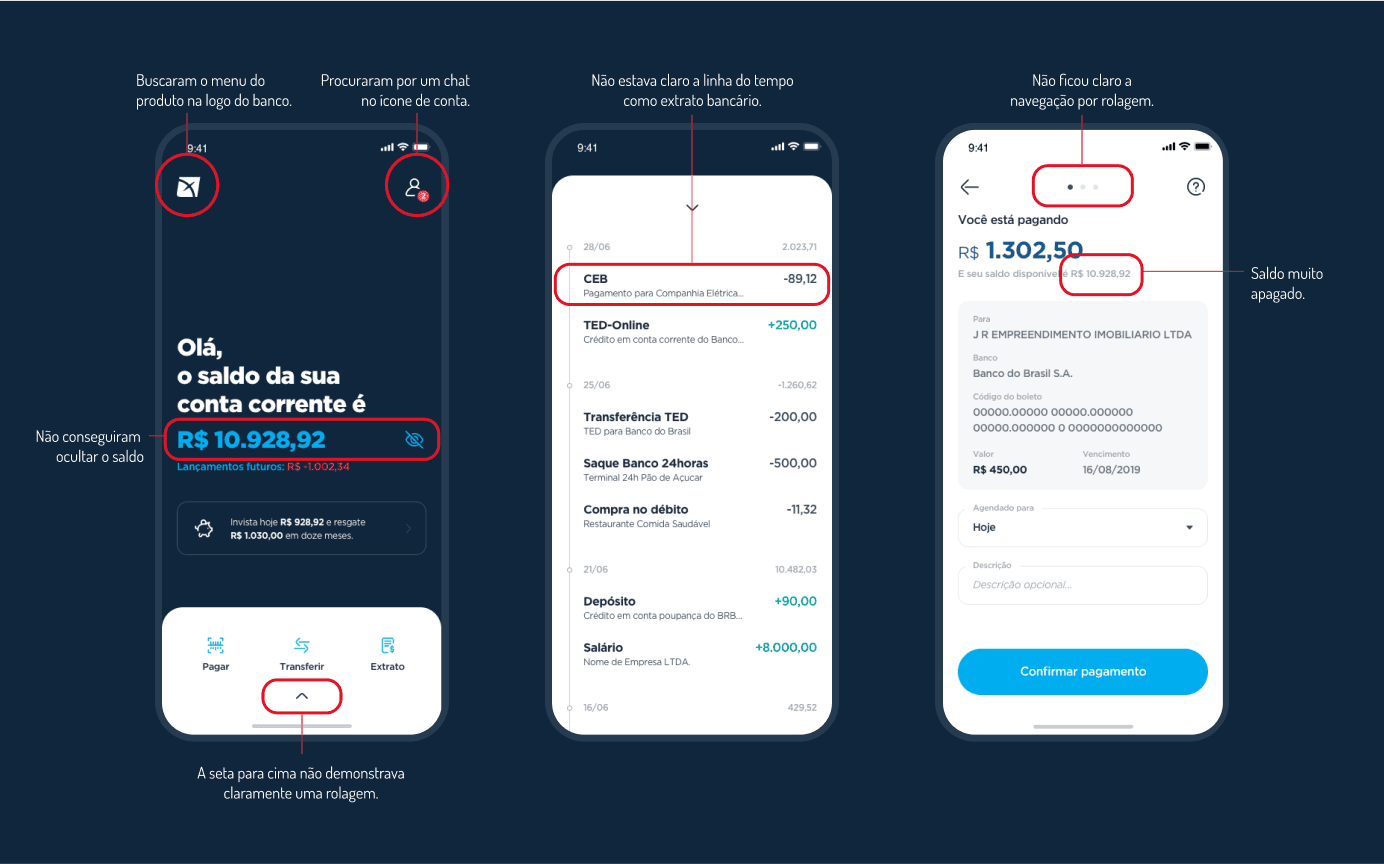

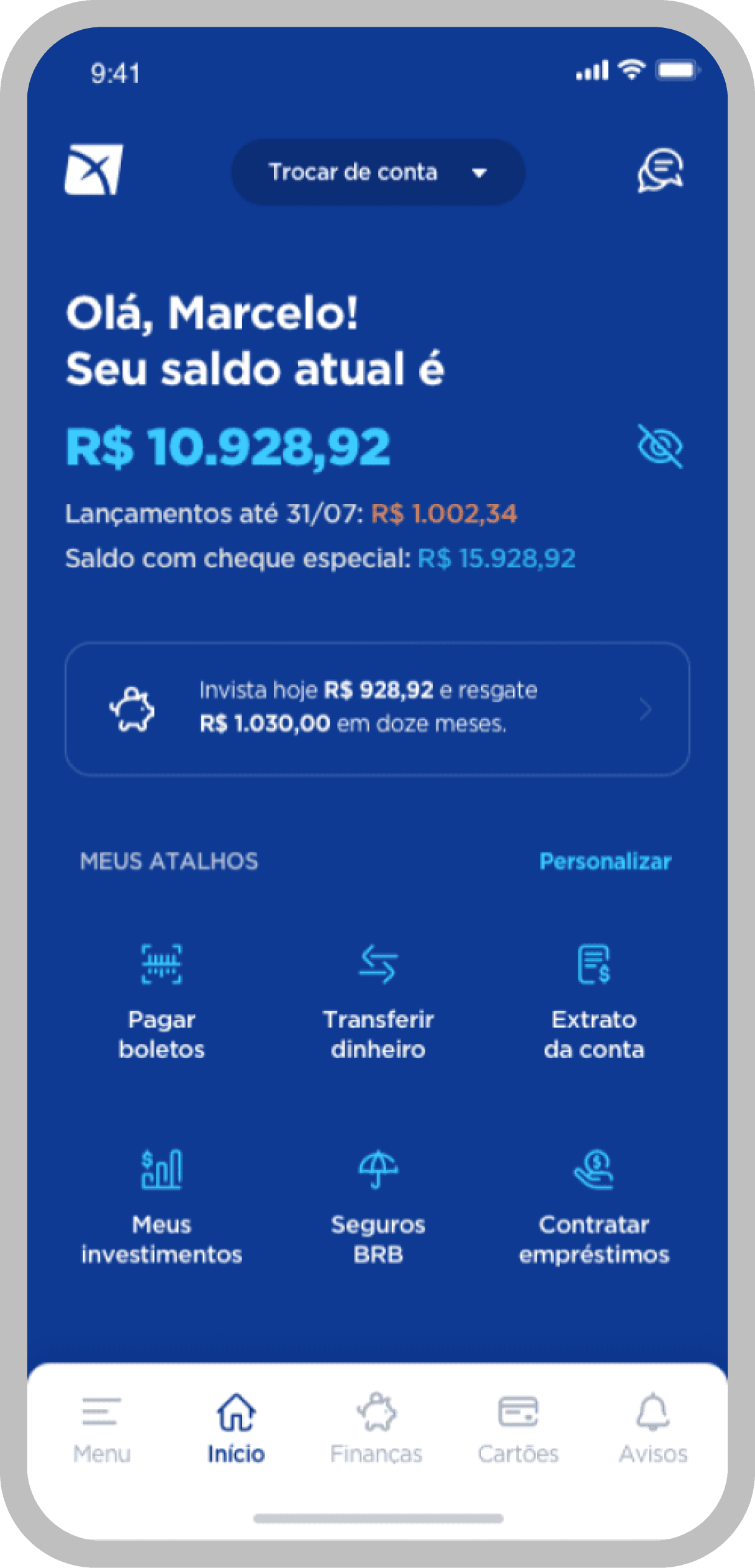

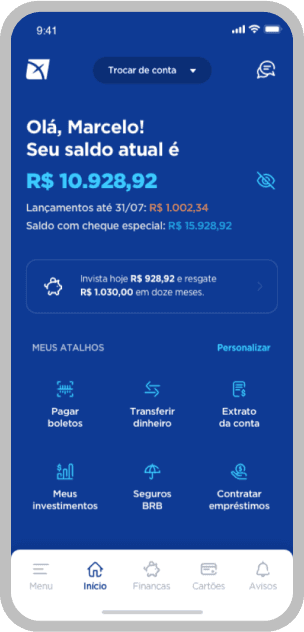

Primeiro conceito

O primeiro conceito surgiu com uma proposta bem próxima do que os bancos digitais faziam na época. E logo nos primeiros testes com usuários, percebemos os erros que cometemos. A maioria dos correntistas do banco tinham acima de 60 anos, e a navegação tornou-se um desafio para eles. Demos um passo para trás e iniciamos uma série de estudos mais sólidos e com uma navegação mais simples possível.

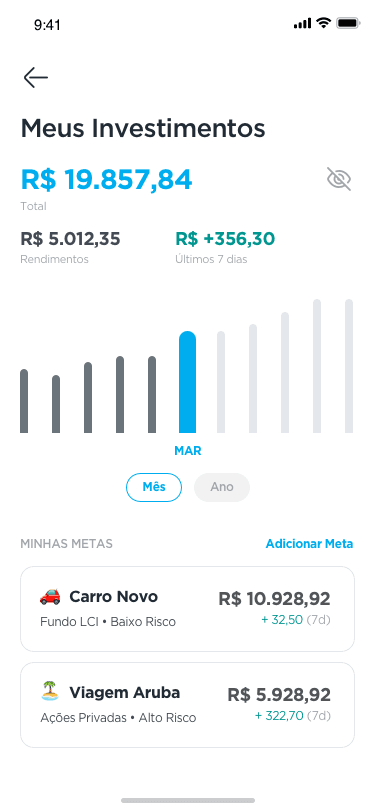

Aumento nas vendas

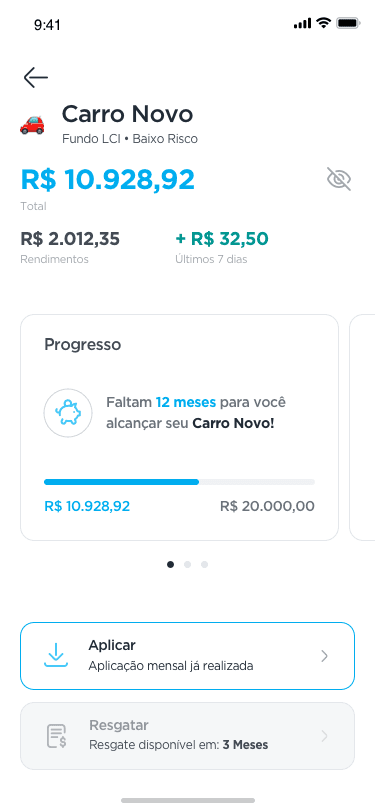

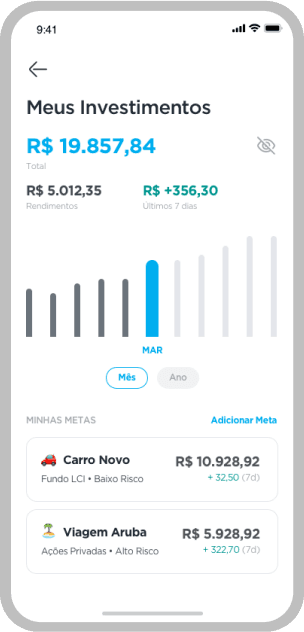

Espalhamos cards com produtos do banco como empréstimos, seguros, financiamentos e até investimentos. Para isso, usamos uma inteligência artificial que entendia qual era a necessidade daquele usuário naquele momento, como por exemplo: ofertar um empréstimo para um cliente que está no “vermelho”.

Problema resolvido:

Baixa contratação de produtos e serviços pelo aplicativo.

Isso resultou em um aumento considerável (27%) na contratação de produtos e serviços pelo aplicativo.

2 resultados e 1 solução

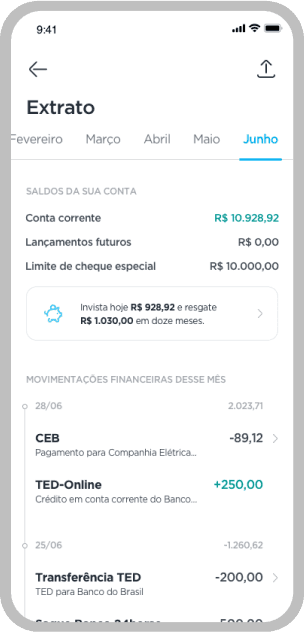

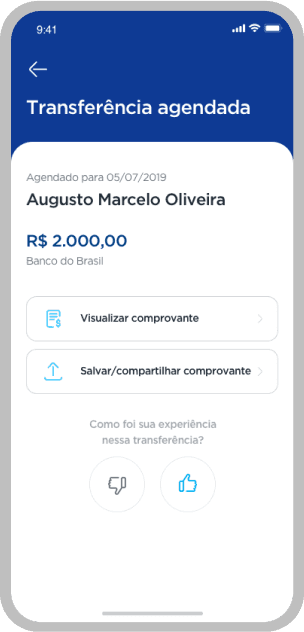

Para solucionar as inúmeras reclamações nas lojas de aplicativos a soluções foi perguntar ao usuário no final de transações como foi aquela experiência. Se ela fosse negativa, ele era direcionado para um NPS onde a equipe de CX ajudaria a resolver o problema. E no caso de uma boa experiência direcionamos ele para comentar nas lojas, resultando no aumento de estrelhas nas lojas de aplicativos e baixas de tickets.

Problema resolvido:

Elevado número de tickets abertos na equipe de CX.

A classificação passou de 2,7 para 4,1 nas lojas, um aumento de 65%.

Queda de 63% nos tickets abertos na equipe de CX.

Por fim e não menos importante

Dentro de toda essa estratégia, também participei na construção de produtos como: Nação BRB FLA (Banco do Flamengo), um jogo de educação financeira voltado ao público infantil, aplicativo de abertura de contas no BRB e um dashboard gerencial para o alto escalão do banco. Todo esse organismo gerou um forte engajamento, fazendo com que os usuários usassem cada vez mais os produtos e contribuindo expressivamente com o aumento da base de clientes. Resolvendo também o último problema.

Problema resolvido:

A baixa adoção pelos usuários.

Maior destaque no aumento de 291,5% na base de clientes.